Do zamknięcia tego, bądź co bądź osobliwego, roku pozostały już tylko trzy miesiące. Miesiące, które zadecydują, czy mijający okres będzie można uznać za zły czy… bardzo zły. Dlatego sprawdziliśmy nastroje na ostatni kwartał.

A wśród dealerów umiarkowany sceptycyzm – tak można by podsumować wyniki naszego „Barometru”. Jeśli wiosna wstrząsnęła branżą, a lato przyniosło odrobinę nadziei, to okres jesienny zdominowała determinacja, czyli: łatwo nie będzie, ale trzeba wyciągnąć z tego roku tyle, ile się da. W związku z tym poprosiliśmy dealerów o prognozę, m.in. o próbę określenia, o ile procent skurczy się rynek samochodowy do końca roku oraz jakim wynikiem zakończą 2020 r.

Lepiej już było?

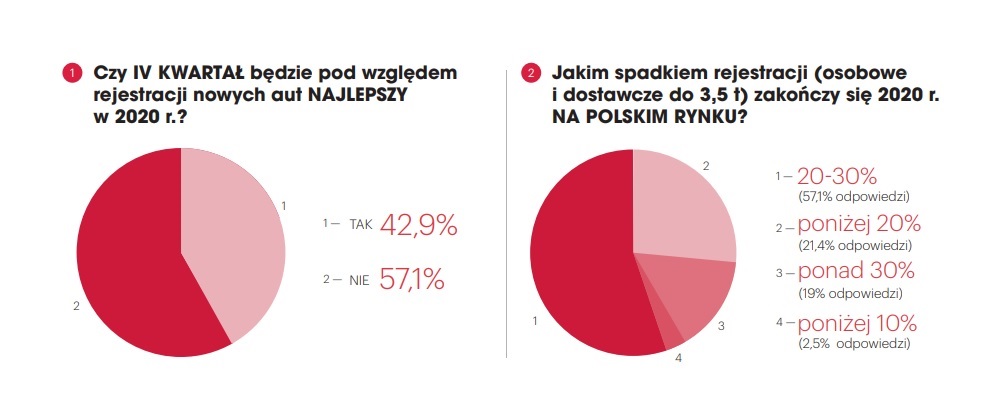

To jak będzie wyglądała końcówka roku? Zdania są podzielone. Chociaż przeważają pesymiści, dysproporcje nie są rażące – około 57 proc. ankietowanych dealerów nie zgadza się z tezą, że ostatni kwartał będzie zarazem najlepszym. Ponad połowa respondentów jest przy tym przekonana, że 2020 r. polski rynek samochodowy zakończy ze spadkiem na poziomie 20-30 proc. (mowa o autach osobowych i dostawczych do 3,5 t). Przypomnijmy, że po 8 miesiącach wartość ta wynosi -31,6 proc. Co czwarty dealer przekonuje, że będzie lepiej, a straty nie przekroczą 20 proc., ale w tej grupie nie brakuje też garstki „zdecydowanych optymistów” – to około 2 proc. badanych, którzy wierzą, że okres styczeń-grudzień zamkniemy jednocyfrowym spadkiem. Ostatnią grupę, niecałe 20 proc., stanowią sceptycy, wśród których dominuje przekonanie, że rynek skurczy się o ponad 30 proc.

Tym razem nie pytaliśmy o przyczyny, ale przypomnijmy choćby „Barometr” z numeru wakacyjnego – wtedy aż 62,8 proc. dealerów wyraziło obawy o dostępność nowych aut w czwartym kwartale (ze względu na przerwanie łańcuchów dostaw i ograniczenia w produkcji). Wygląda na to, że nie tylko ten niepokój jest nadal „żywy”.

Sytuacja konkretnych firm w uśrednionym rozrachunku prezentuje się podobnie, chociaż zakres odpowiedzi skrajnych jest wyraźnie większy. Największy odsetek badanych, czyli około 40 proc. liczy się ze stratami wolumenu na poziomie powyżej 30 proc. Liczną reprezentację stanowią również firmy, które wierzą, że wolumen rejestracji nowych samochodów w ich firmie spadnie o mniej niż 20 proc. – takie wyniki deklaruje co trzecia osoba.

W tej grupie wypada natomiast wyróżnić tych, którzy przez pandemię przeszli niemal suchą stopą i na koniec roku przewidują wzrost – ale to raptem 4 proc. przebadanych dealerów. Paradoksalnie najmniejszy odsetek respondentów prognozuje straty w wysokości 20-30 proc., czyli na poziomie ogólnokrajowej „normy”. W tę wartość wpisuje się około 29 proc. dealerów.

W „nowych” bez zysku

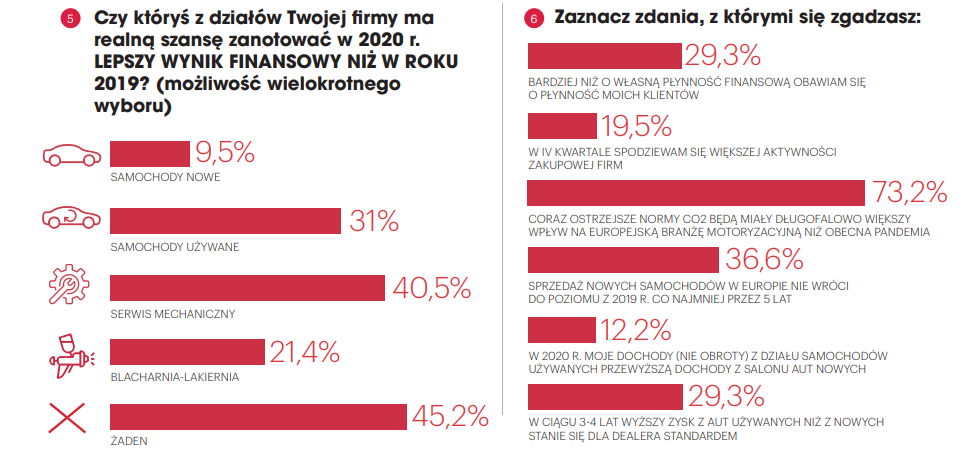

W którym z działów firmy dealerzy szukają szans na dobry wynik finansowy, tj. lepszy niż w 2019 r.? Na pewno nie w segmencie sprzedaży samochodów nowych. Zaledwie 9,5 proc. ankietowanych zaznaczyło tę opcję – i bez wyjątku byli to dealerzy, którzy przewidują dobry wynik we wszystkich lub prawie wszystkich działach firmy. Na drugim końcu znajduje się serwis mechaniczny – tu nastroje są zgoła odmienne, bo aż 40 proc. ankietowanych wskazuje, że szansa na dobry wynik pod koniec roku jest jak najbardziej realna. Niezłe prognozy dotyczą również „używek” – 31 proc. odpowiedzi na „tak” może oznaczać dalszy wzrost znaczenia tego segmentu. Nieco słabiej (ale nadal zdecydowanie lepiej od działu samochodów nowych) rokuje część blacharsko- -lakiernicza, w której na dodatni wynik względem ubiegłego roku liczy co piąty dealer.

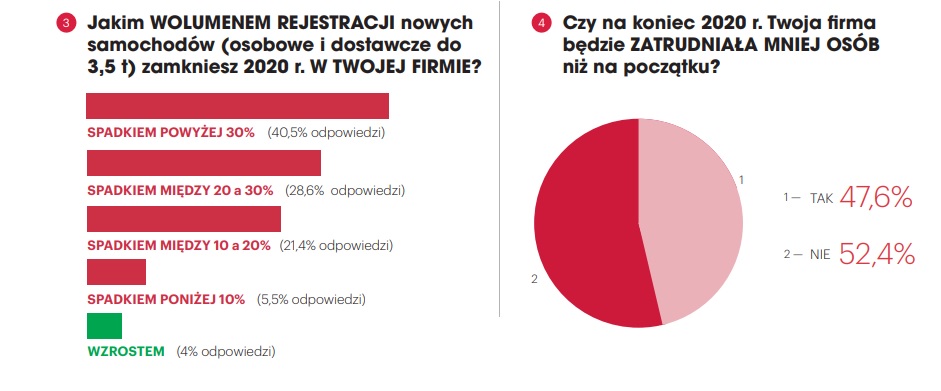

Niestety, trzeba też podkreślić, że w tym samym zestawieniu prawie połowa badanych (największy odsetek) nie wierzy, by jakikolwiek dział dealerstwa miał zarobić w 2020 r. więcej niż w 2019 r. Między innymi z tego względu wielu dealerów zdecydowało się na ograniczenie załogi. Jak wielu? Dane rozkładają się niemal idealnie po równo, a to oznacza, że w wyniku zmian kadrowych co druga firma pod koniec roku ograniczy swoje zatrudnienie względem 2019 r. Chociaż większość respondentów wskazuje, że „winowajcą” jest koronawirus i związany z nim kryzys gospodarczy (takiej odpowiedzi udzieliło 72,7 proc. osób), część badanych zaprzecza korelacji między zwolnieniami czy odejściami a epidemią.

Normy emisji gorsze niż Covid

Co ciekawe, dealerzy zgadzają się, że restrykcyjne limity emisji CO2 wprowadzane przez Unię będą miały długofalowo większy wpływ na branżę motoryzacyjną niż pandemia – uważa tak 73,2 proc. przebadanych. Zapewne również m.in. z tego powodu aż 36,6 proc. respondentów zaznaczyło, że nie wierzy, by w ciągu najbliższych pięciu lat sprzedaż w Europie wróciła do poziomu z roku 2019. Prawie co trzeci dealer jest za to przekonany, że już wkrótce większy zysk ze sprzedaży samochodów używanych wobec nowych stanie się standardem – to kwestia 3-4 lat. A jak jest teraz? Dziś na „używkach” zarabia więcej tylko jeden na ośmiu badanych. Wszystko wskazuje więc na to, że czeka nas okres zmian, które mogą „przemeblować” branżę na dłużej. Ale na razie skupmy się na jesieni – i mimo rosnącej liczby zarażeń koronawirusem postarajmy się uratować z tego roku możliwie najwięcej. Naprawdę ciągle jest co.