Tym razem nieco inaczej – zamiast tradycyjnego „Barometru” postanowiliśmy przeanalizować wyniki ankiet zebranych podczas Forum TOP100. Wnioski? Niższa rentowność agentów, straty w serwisie i wiara w zwiększenie roli „używek”.

Podczas tegorocznego Forum TOP100 na tapet wzięliśmy trzy tematy, które w kontekście najbliższych lat mogą wpłynąć na sposób funkcjonowania i zyskowność stacji dealerskiej. Zastanawialiśmy się nad skutkami wprowadzenia modelu agencyjnego. Pytaliśmy o dochody serwisu w nadchodzącej przyszłości – już zdominowanej przez auta elektryczne (perspektywa ciągle dość odległa, ale, jak wskazują wstępne wyliczenia, szalenie niebezpieczna dla rentowności warsztatu). Szukaliśmy też sposobów na aktywizację działu aut używanych w dealerstwie. Działu, który jest ciągle, choć niesłusznie, marginalizowany przez dealerów, a który już niedługo może odgrywać pierwsze skrzypce w dealerskiej działalności. Z uzyskanych odpowiedzi wynika, że łatwo nie będzie, a wśród badanych dominuje sceptycyzm.

AGENCI ZAROBIĄ MNIEJ

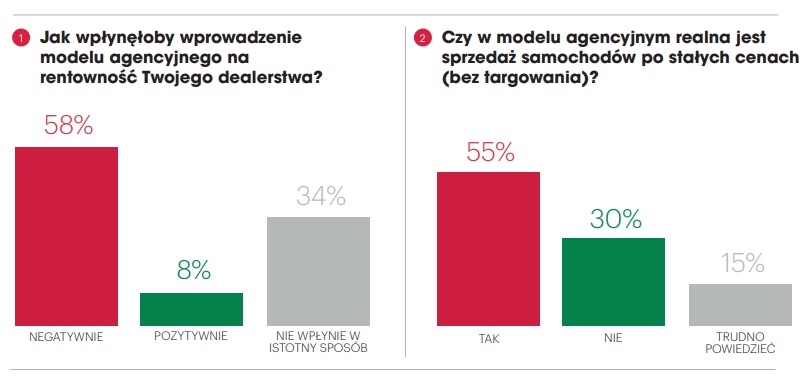

O modelu agencyjnym możemy powiedzieć, że wiemy wszystko i nic. Wszystko, bo ogólny zarys tego systemu i jego różne warianty nie stanowią żadnej tajemnicy. Nic – z uwagi na znaki zapytania dotyczące wysokości dealerskiej prowizji i szczegółowych rozwiązań, które wybiorą importerzy, a które w zasadniczym stopniu wpłyną na rentowność agenta. O tym, że będą one raczej niekorzystne, przekonuje jednak 57,8 proc. badanych. W tej grupie dominuje pogląd, że zwolnienie dealerów z części obowiązków przełoży się na mniejsze zarobki agentów. Przeciwne zdania wyraziło zaledwie 8,4 proc. ankietowanych. Pozostali, czyli mniej więcej jedna trzecia respondentów, sądzą, że wdrożenie modelu agencyjnego nie wpłynie w istotny sposób na rentowność sprzedaży. Co ciekawe, taki scenariusz zapowiada m.in. badanie firmy Accenture, które sugeruje, że zyski agentów będą się kształtowały na zbliżonym poziomie.

Jednym z dobrodziejstw nowego modelu dystrybucji ma być usztywnienie cen nowych samochodów, za które docelowo odpowiadałaby centrala importera. Rzekomy „koniec z targowaniem” miałby doprowadzić do ukrócenia wojen cenowych, jednak w takie rozwiązanie wierzy tylko nieco ponad połowa badanych (55 proc.). Na to, że zmiany raczej nie pójdą w tym kierunku, wskazuje 30 proc. uczestników „Barometru”, a kolejne 15 proc. wstrzymało się z udzieleniem jednoznacznej odpowiedzi. Eksperci branży motoryzacyjnej są raczej zgodni co do tego, że stałe ceny będą możliwe do wdrożenia w przypadku sprzedaży detalicznej. Wątpliwości wzbudza natomiast niepewna sytuacja w segmencie flot – wariant hybrydowy zakłada negocjacje między przedsiębiorcami a importerem, z pominięciem dealerów.

SERWIS POZOSTANIE SPALINOWY

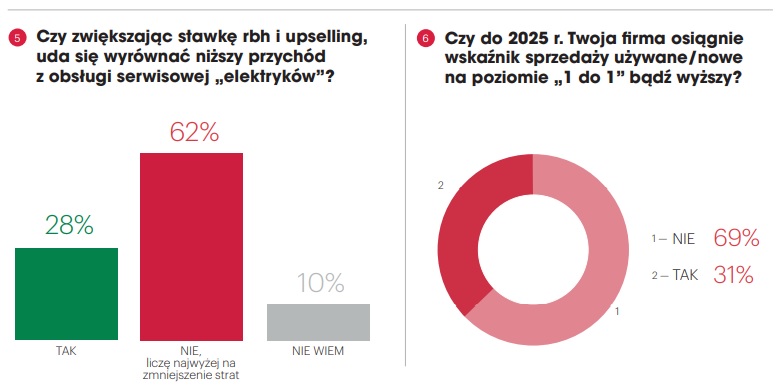

Podczas Forum TOP100 eksperci przekonywali, że model agencyjny nie powinien być traktowany wyłącznie w kategoriach zagrożenia, ale także jako szansa, której należy się chwycić. Większy pesymizm towarzyszył rozmowom na temat przyszłości serwisu mechanicznego. Symulacje „Dealera” i DCG Dealer Consulting nie pozostawiają bowiem złudzeń – rosnący udział „elektryków” odbije się na rentowności tego segmentu, a straty mogą sięgnąć dwóch trzecich przychodu. Zdaniem 61,8 proc. respondentów nawet zwiększenie stawki roboczogodzin oraz aktywniejszy upselling nie wyrównają spadków wynikających z obsługi aut elektrycznych, a dealerzy mogą liczyć co najwyżej na minimalizację strat. Z tą opinią nie zgadza się mniej więcej co czwarty ankietowany (27,8 proc.) – w tej grupie panuje przeświadczenie, że do nadchodzących zmian można przygotować się w stopniu, który pozwoli zapobiec spadkowi dochodu.

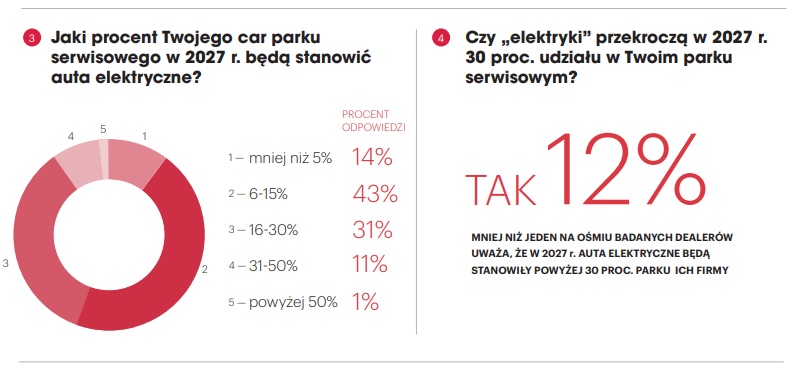

O tym, z jak poważnym problemem będą mierzyć się sprzedawcy samochodów, zdecyduje jednak wielkość parku „elektryków”, a ten według dealerskich prognoz jeszcze przez wiele lat nie odegra w Polsce znaczącej roli. Wyniki „Barometru” wskazują, że do 2027 r. udział pojazdów elektrycznych nie przekroczy choćby 15 proc. w przeszło połowie przebadanych serwisów (56,2 proc.). Jeden dealer na trzech przekonuje, że do tego momentu „elektryki” mogą stanowić 30 proc. parku serwisowego, a tylko jeden na ośmiu (12,5 proc.) zakłada jeszcze wyższą wartość. Elektromobilność w warsztacie wydaje się zatem melodią przyszłości, a szansę na „większościowy” udział aut elektrycznych w serwisie we wspomnianym okresie widzi… 1 proc. dealerów.

NADZIEJA W „UŻYWKACH”?

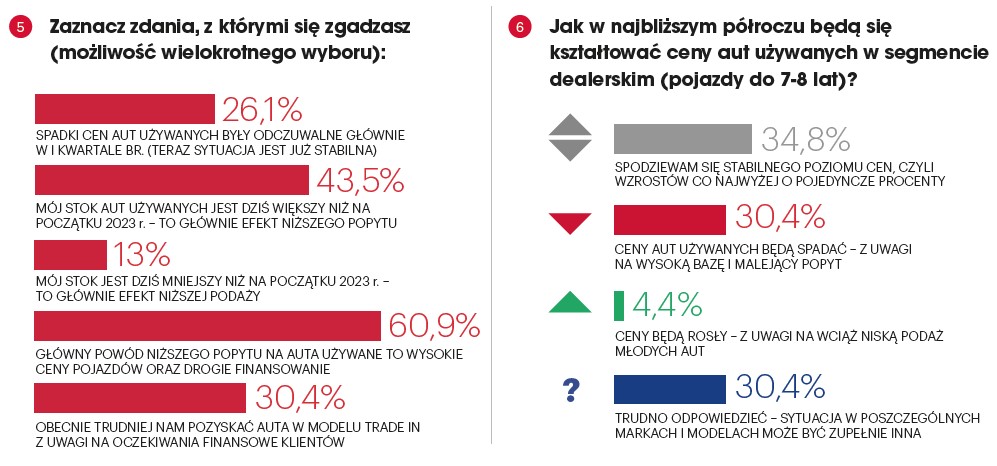

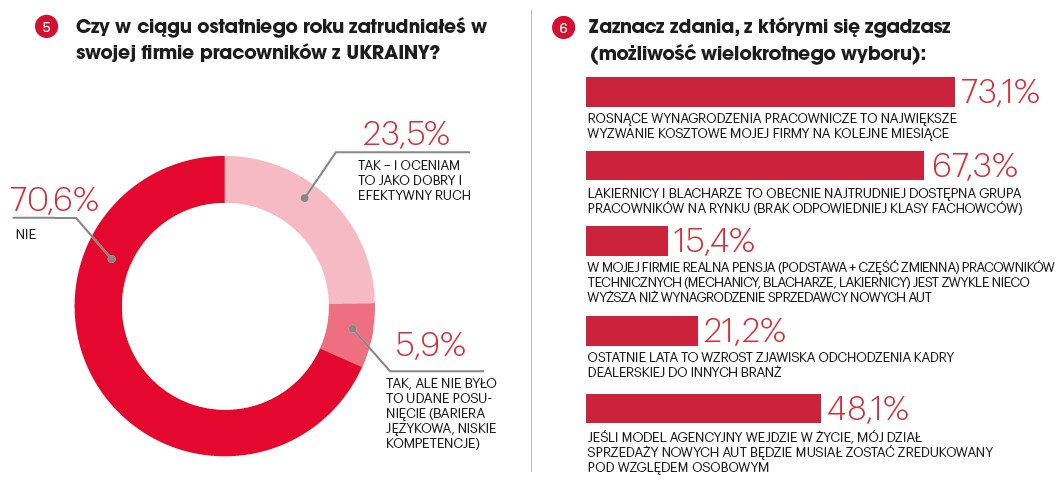

Receptą na „elektryczne” problemy serwisu może być rozwój segmentu samochodów używanych. O znaczeniu „używek” mówi się zresztą od lat (i z reguły na słowach się kończy), ale nadchodząca dekada i związane z nią wyzwania mogą już wymusić na dealerach przejście od słów do czynów. A to oznacza, że wzrost wskaźnika używane do nowych z 0,23 do 0,26, który w 2020 r. zanotowały firmy z listy TOP50, jest dalece niewystarczający. Wygląda na to, że podobne wnioski wyciągnęli zresztą sami dealerzy, bo aż 31,7 proc. z nich zadeklarowało, że do 2025 r. ich firma na każdy nowy pojazd będzie sprzedawała jedną „używkę”. Wynik zaskakująco dobry, jeśli wziąć pod uwagę, że niekwestionowany lider w tej kategorii – Auto Centrum Golemo zatrzymał się w 2020 r. na wartości 0,93, a średnia dla największych dealerskich sprzedawców aut używanych w Polsce wynosi 0,36.

Ale nawet jeśli pozostałym ta sztuka się nie uda, to jeśli osiągnęliby choćby połowę tej wartości, i tak oznaczałoby to skok względem lat ubiegłych. A to dobry prognostyk na kolejną dekadę.