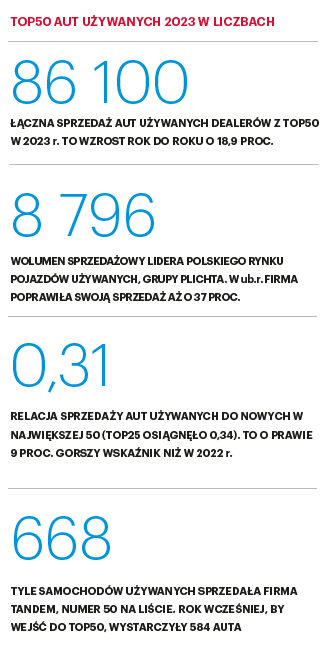

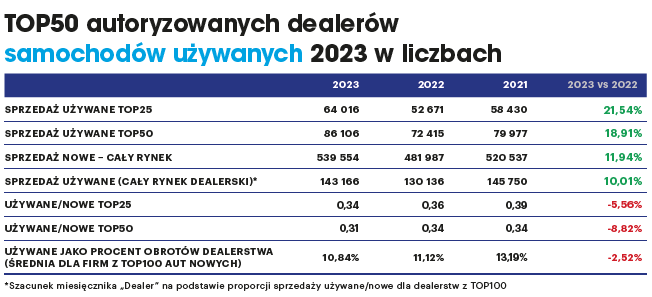

W roku 2023 TOP50 autoryzowanych, dealerskich sprzedawców pojazdów używanych zwiększyło swoją sprzedaż o 18,91 proc., dochodząc do wolumenu 86,1 tys. szt. (analizujemy segment aut osobowych i dostawczych do 3,5 t). Takiej liczby „pięćdziesiątka” jeszcze nie osiągnęła, co oczywiście musi cieszyć – tym bardziej, że w 2022 r. rezultat największych skurczył się rok do roku o blisko 10 proc. Czyli co, wypada otwierać szampana? To zależy.

Z jednej strony taki wzrost budzi uznanie. Z drugiej, w samochodach nowych TOP50 urosło jeszcze bardziej, bo o 20,3 proc., zaś biorąc pod uwagę niską wciąż bazę startową w „używkach”, sytuacją pożądaną powinna być raczej „przewaga” segmentu aut z drugiej ręki. Tymczasem kolejny rok z rzędu dzieje się odwrotnie, bo w 2022 r., gdy – jak wspomniano – sprzedaż używanych „pięćdziesiątki” zmalała aż o 10 proc., sprzedaż nowych spadła o niecałe 4. Albo więc dealerzy padają ofiarą własnego sukcesu w samochodach nowych, albo nadal przykładają zbyt małą wagę do rozwoju działu używanych. A może jedno i drugie?

SKONSOLIDOWANI I… NIEJEDNORODNI

Oczywiście, jak to zwykle ostatnimi czasy, powyższe stwierdzenie nie dotyczy wszystkich, bo również w autach używanych widzimy w Polsce branżę dwóch prędkości. Całą dealerską sprzedaż pojazdów używanych oszacowaliśmy w 2023 r. (na podstawie relacji sprzedażowej używane/nowe dla firm z TOP100) na około 143,1 tys. samochodów. Czołowe TOP50 zagospodarowało z tej puli 66,3 proc., więc „wskaźnik konsolidacji” w segmencie „używek” jest posunięty jeszcze dalej niż w samochodach nowych (tam 50 największych grup, licząc z salonami producenckimi, odpowiadało za sprzedaż 59,8 proc. wszystkich pojazdów). I tu również zanosi się na stały trend, bo o rozbudowanie biznesu związanego z autami z drugiej ręki dużo intensywniej myślą duzi, a rozjazd zdaje się nawet większy niż w „nówkach”.

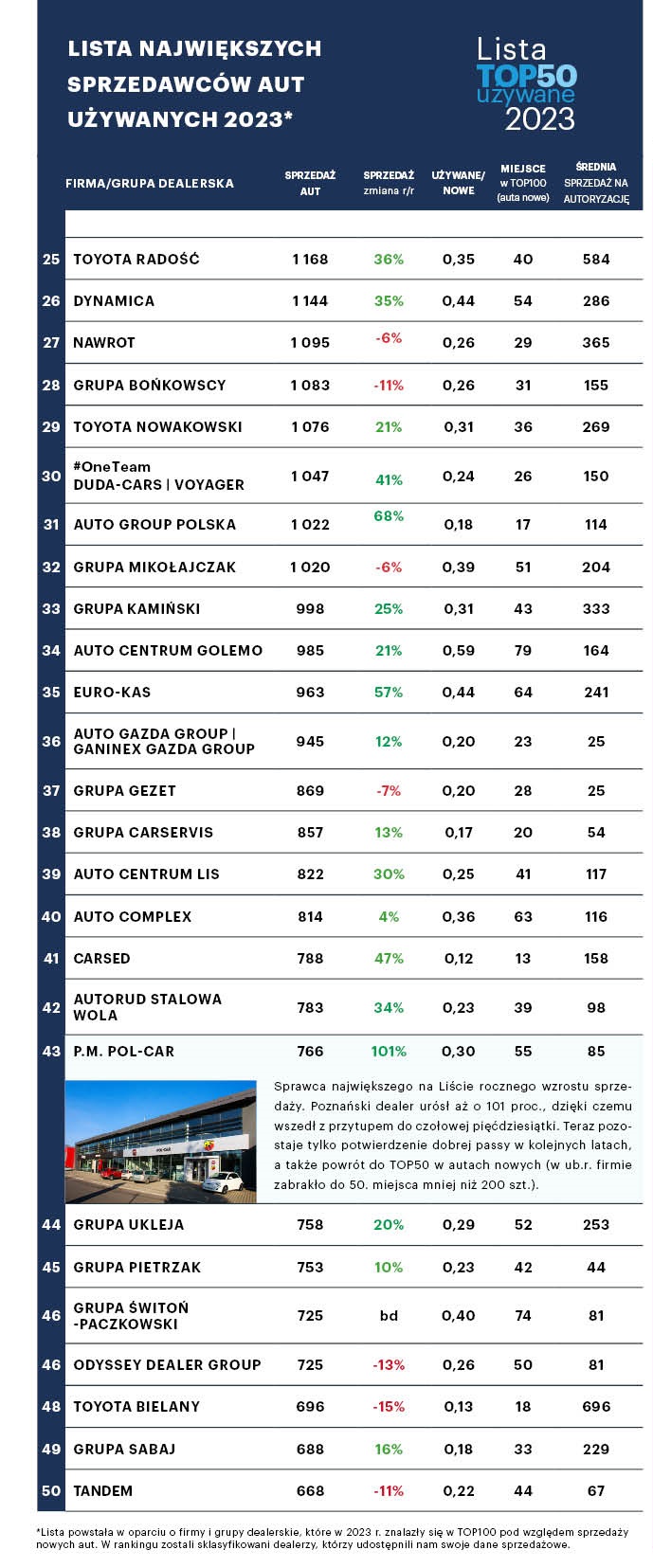

Zresztą potężne różnice obserwujemy także w samym TOP50. Generalnie na Liście za 2023 r. dominuje „zieleń”, natomiast tempo wzrostów to już zupełnie inna bajka. Dość powiedzieć, że zarówno lider, jak i wicelider zestawienia (o szczegółach za chwilę) urośli zdecydowanie powyżej średniej – odpowiednio o 37 i 55 proc. (w obu przypadkach mowa o wzroście o ponad 2 tys. sprzedanych aut). A to wcale nie najwyższe „skoki” w rankingu, bo mamy nawet kazus trzycyfrowy – takim osiągnięciem może się pochwalić firma Pol-Car, która zwiększyła swój wolumen sprzedaży aż o 101 proc., docierając dzięki temu do 43. miejsca w tabeli. Po przeciwległej stronie są z kolei dealerzy notujący spadki – takich grup mamy w najnowszym TOP50 osiem (z czego Grupa Cygan straciła „drobne” 4 proc., ale już Grupa Karlik – 20).

By znaleźć się w TOP50 aut używanych, trzeba było w 2023 r. sprzedać 688 samochodów (taki wynik uzyskała firma Tandem). Rok wcześniej do obecności w „pięćdziesiątce” wystarczyły 584 samochody, czyli niespełna 15 proc. mniej. Postęp zatem jest, choć znowu, jeżeli spojrzeć na to, gdzie ustawiona jest poprzeczka w autach nowych (prawie 2,8 tys. szt. w 2023 r.; +19 proc. r/r), nie sposób nie zauważyć zaległości panujących w działach „używek”.

NOWE ODJEŻDŻAJĄ

To wszystko przełożyło się ostatecznie na niższą średnią wartość wskaźnika sprzedaży pojazdów używanych do nowych, będącego od lat swoistym papierkiem lakmusowym kondycji dealerskich działów samochodów używanych, a przede wszystkim odzwierciedleniem tego, ile uwagi poświęcają tej nodze biznesu zarządzający stacją. W minionym roku relacja sprzedaży używane/nowe dla firm TOP50 wyniosła zaledwie 0,31 (w roku 2022 i 2021 r. – 0,34). Regres zaliczyło pod tym względem także TOP25 największych sprzedawców aut używanych – ich współczynnik zatrzymał się na poziomie 0,34 (w 2022 r. było 0,36, a w 2021 r. nawet 0,39). Różnice niby nie są duże (mowa o 5 proc. dla TOP25 oraz 9 dla TOP50), ale jeśli przez lata ubolewaliśmy nad stagnacją tego wskaźnika, to co napisać teraz, gdy zaczął spadać? Nie ma już chyba co powtarzać, że jako branża powinniśmy dążyć najpierw do 0,5, a następnie do jednego, jak ma to miejsce na wielu zachodnich rynkach. Dealerzy to wiedzą, ale z jakiegoś względu, u dużej części z nich, na wiedzy się kończy.

Na szczęście nie u wszystkich, natomiast relację używane/nowe powyżej 0,5 osiągnęło raptem czterech na pięćdziesięciu dealerów. Aż trzech z nich zajęło miejsca w TOP10 Listy, co mogłoby wskazywać, że w przypadku największych łatwiej o to, by wolumen używanych nadążał za nowymi. Mogłoby, gdyby nie to, że pozostałe 7 firm z „dziesiątki” odnotowało wskaźnik poniżej… 0,3. Prostej reguły zatem nie znajdziemy. Widać natomiast, że efekt dają własne „podsieci” aut z drugiej ręki oraz otwarcie się na nieco starsze i tańsze samochody, bo najwyższy wskaźnik sprzedaży pojazdów używanych do nowych – rzędu 0,81 – odnotowała grupa Inchcape, rozwijająca od ponad dwóch lat brand Bravoauto. To, plus otwarcie się na wielomarkowość, może być wskazówką dla innych, bo przecież Inchcape nie sprzedałby ponad 3 tys. samochodów używanych, bazując wyłącznie na „rodzimym” BMW.

I jeszcze jeden kamyczek do dealerskiego ogródka aut używanych: od dwóch lat maleje udział przychodu ze sprzedaży „używek” w obrotach stacji dealerskiej. W zasadzie można się było tego spodziewać, bo skoro sprzedaż nowych samochodów, siłą rzeczy droższych, rośnie szybciej niż sprzedaż używanych, to obrotowa „waga” tych ostatnich musi topnieć. W każdym razie, o ile jeszcze w 2021 r. samochody używane odpowiadały średnio za ponad 13 proc. przychodów dealerstwa, o tyle w 2023 r. (nasze dane szacunkowe) tylko za niecałe 11 proc.

NA DRODZE DO 10 TYSIĘCY

Ale skupmy się już na tych, którzy sprzedażą aut z drugiej ręki mogą się ewidentnie chwalić. Najpierw lider, czyli tradycyjnie Grupa Plichta, do tego z rekordowym wynikiem 8796 szt. Brawa należą się tym większe, że o ile w 2022 r. grupa dostała w używanych delikatnej zadyszki (-2 proc. r/r), tak teraz odrobiła ją z niemałą nawiązką, rosnąc rok do roku o 37 proc. Sam wolumen to jednak nie wszystko, bo – jak już wspomnieliśmy – dealer z Trójmiasta to jeden z ledwie czterech w TOP50 przypadków, gdzie relacja sprzedaży używane/nowe przebiła 0,5. Patrząc zaś na tempo, w jakim Grupa Plichta mknie do przodu, można obstawiać, że na kolejnej Liście przy zwycięzcy zobaczymy wreszcie rezultat pięciocyfrowy.

Co nie znaczy, że lider nie czuje żadnego oddechu konkurencji. Drugie miejsce, po awansie o dwie pozycje i ze sprzedażą ponad 5,8 tys. aut, zajęła tym razem Grupa Cichy-Zasada/Sobiesław Zasada Automotive, czyli największy polski dealer w segmencie samochodów nowych. Do „dubletu” grupie zabrakło co prawda blisko 3 tys. aut, ale dynamika wzrostu była w tym wypadku jeszcze wyższa niż w Grupie Plichta – wyniosła imponujące 55 proc. I można się tylko domyślać, że niemała w tym zasługa nowego szefa sprzedaży pojazdów używanych w Grupie Cichy-Zasada Daniela Lewandowskiego, do niedawna związanego zresztą z… Grupą Plichta. Rywalizacja obu ekip nabiera rozpędu.

Na najniższym stopniu podium ubiegłoroczny wicelider Emil Frey Polska, z wolumenem powyżej 5,5 tys. aut, ale też dość umiarkowanym wzrostem (+7 proc. r/r). Tu uwagę zwraca przede wszystkim bardzo dobry wskaźnik sprzedaży używane/nowe (0,54). A przewaga Emila Freya nad grupą pościgową? Niecałe 600 samochodów. Nie za wiele, tym bardziej, że myśląca zapewne o powrocie na „pudło” Grupa PGD/Auto Punkt naprawdę sporo w minionym roku nadrobiła – wzrost o 22 proc. pozwolił dealerowi na sprzedaż niemal 5 tys. aut używanych.

MOCNA GRUPA POŚCIGOWA

Omawiając szanse medalowe, nie można nie wspomnieć także o numerach 5 i 6, czyli – odpowiednio – Grupie Bemo oraz Inchcape. W 2023 r. obaj dealerzy sprzedali co prawda „tylko” po około 3 tys. samochodów, ale w obu przypadkach można się spodziewać „podkręcenia” tempa. Bemo postawiło przecież w ostatnim czasie na nowe autoryzacje z portfolio Stellantisa (stacje MG nie będą jeszcze miały dla używanych dużego znaczenia), a także uruchomiło centrum pojazdów z drugiej ręki w podwarszawskich Falentach. Inchcape z kolei rozwija wspomnianą sieć Bravoauto, która – jak wynika z deklaracji zarządzających – ma mu niebawem pozwolić na osiągnięcie stosunku sprzedaży używane/nowe powyżej jednego. Na razie Inchcape dobił do współczynnika 0,81, już teraz zdecydowanie najlepszego na Liście.

Miejsca 7–10 zajęły kolejno: Toyota Dobrygowski (2,6 tys. aut, +17 proc. r/r), Grupa Cygan (2,55 tys. szt. i jedyny, 4-proc., spadek w TOP10), Grupa PTH (2,4 tys., +12 proc.) oraz Grupa Lellek (2,3 tys. szt., +16 proc. r/r). Jak widać, by wejść do czołowej dziesiątki zestawienia potrzebna była sprzedaż grubo ponad 2 tys. pojazdów (barierę 2 tys. aut pokonał zresztą jako ostatni 12 MM Cars; w 2022 r. do 10. miejsca wystarczyło 1996 samochodów).

Na kogo jeszcze warto zwrócić uwagę w zestawieniu TOP50 za rok 2023? Z pewnością na dwóch toyotowców – grupy Toyota & Lexus Katowice oraz Chodzeń. Obie firmy zanotowały roczny wzrost sprzedaży powyżej 50 proc. (odpowiednio 54 i 52 proc.), dzięki czemu awansowały na 13. i 14. miejsce, stając się przy okazji sąsiadami z tabeli. Jeszcze bardziej urosło wrocławskie Auto Group Polska, ale to w dużej mierze efekt wspólnego liczenia z powiązanym kapitałowo Motorpolem. Bardzo dobry okres ma także za sobą w segmencie używanych Euro-Kas – wzrost o 57 proc. zbliżył firmę do symbolicznego tysiąca aut, a także zapewnił awans o 12 miejsc (na lokatę 35). Wreszcie, jak już pisaliśmy, swoją sprzedaż podwoił poznański Pol-Car, rosnąc rok do roku o 101 proc. – ciekawe, jakim rezultatem dealer zamknie bieżący „sezon”, bo potencjał na więcej wciąż jest (relacja wolumenu nowe/używane w Pol-Carze plasuje się nawet nieznacznie poniżej średniej dla TOP50).

Spoglądając na ranking markowo, trzeba podkreślić kolejny bardzo dobry rok w wykonaniu sieci Toyoty, choć wypada też dodać, że spośród 8 firm dotkniętych w zeszłym roku spadkiem wolumenu aż 4 związane były z japońskim koncernem. Z drugiej strony, jeśli weźmiemy pod uwagę, że w pięćdziesiątce znalazło się aż 19 przedstawicieli Toyoty (rok wcześniej – 16), to trudno, aby każdego z nich omijał kolor czerwony (zwłaszcza biorąc pod uwagę wysoką bazę z poprzednich lat). Dla porównania, dysponująca czterema dużymi markami Grupa Volkswagen miała na Liście 14 reprezentantów, a najbardziej multibrandowy w tym gronie Stellantis – 17 (i to licząc razem z grupami, gdzie udział autoryzacji Stellantisa w całej sprzedaży jest zupełnie śladowy – skrajnym przykładem jest kazus ewidentnie toyotowej Grupy Chodzeń, która ma w swojej ofercie także markę Maserati; albo case grupy Sobiesław Zasada Automotive i autoryzacji Alfy Romeo oraz Jeepa). Słowem – Toyota dalej rządzi.

NA POWAŻNIE. CZAS NAGLI

Czy dealerzy zaczną rządzić na rynku samochodów używanych? To zależy, w jakim segmencie wiekowym. W 2023 r. sprzedano w Polsce ponad 2,93 mln samochodów używanych. Jeśli przyjąć, że autoryzowani dealerzy sprzedali z nich około 143 tys., to wyjdzie nam, że segment ASO odpowiadał za niecałe 5 proc. transakcji. Gdyby odrzucić import i ograniczyć się do samych przerejestrowań (to 2,18 mln aut), okaże się, że dealerzy wykroili sobie na rynku wtórnym 6,5 proc. samochodów. Dalej mało, ale wiadomo też, że nie każdy pojazd używany będzie interesował autoryzowany salon. Ograniczmy się więc do segmentu wiekowego 1–8 – tutaj liczba przerejestrowań sięga 568 tys., zatem dealerska sprzedaż stanowi mniej więcej jedną czwartą wolumenu (oczywiście, jeśli przyjąć dla uproszczenia, że dealerzy w ogóle nie sprzedają samochodów powyżej 8 lat). I właśnie te dane pokazują jak na dłoni, że branża ma jeszcze w samochodach używanych naprawdę sporo do zrobienia. Jedną z pierwszych rzeczy, jakie powinni zrobić dealerzy, zdaje się właśnie poszerzenie swojego samochodowego targetu wiekowego: skończmy z ograniczaniem się do 4–5 lat (o tym, że dealerzy zbyt mocno skupiają się na tym właśnie segmencie świadczy choćby średnia cena pojazdu używanego sprzedawanego przez największe polskie grupy, oscylująca wokół 83 tys. zł). Otworzenie się na pojazdy 8- czy nawet 10-letnie (oczywiście sprawdzane pod kątem pochodzenia, stanu technicznego i prawnego) żadnej ujmy dealerowi nie przynosi. Byłoby za to trafną odpowiedzią na potrzebę dywersyfikacji źródeł dochodu stacji, zwłaszcza w kontekście nadciągających modeli agencyjnych czy elektromobilności.

Jeszcze w 2021 r. auta używane odpowiadały średnio za ponad 13 proc. przychodów dealerstwa z TOP100. W 2023 r. już za niecałe 11 proc.

Z niecierpliwością czekamy na to, jak będzie wyglądać TOP50 aut używanych za 2024 r. Obstawiamy, że samochody z drugiej ręki mogą odzyskać inicjatywę względem nowych (czytaj: dynamika wzrostu „używek” znów będzie wyższa). Oby tylko był to efekt coraz sprawniejszego zarządzania tą częścią biznesu przez dealerów, a nie „zadyszka” w segmencie pojazdów nowych, związana choćby z obniżeniem popytu czy elektryczną transformacją.

Na razie widać, że za samochody używane biorą się coraz częściej importerzy (świadczą o tym choćby nowe formaty w sieciach BMW czy Audi, czyli model serwis mechaniczny + autoryzowana sprzedaż używanych, albo wręcz salony dedykowane wyłącznie „używkom”, jak w Toyocie). Czy to źle? Nie, bo oczywiście mądry importerski program może dealerowi wiele pomóc. Ale zdecydowanie nie należy oddawać centrali całej inicjatywy w tej dziedzinie. Samochody używane (nie wszystkie muszą przecież trafiać do sprzedaży „importerskiej”, pamiętajmy o nieskrępowanej w tym wypadku wielomarkowości) to jedna z ostatnich wysp dealerskiej autonomii biznesowej. Dbajmy o nią, do zagospodarowania jest wciąż przeszło trzy czwarte z grubo ponad pół miliona przerejestrowań w wieku 1–8. Wzięcie z tej puli tylko kolejnej ćwiartki oznaczałoby podwojenie dealerskiej sprzedaży z 2023 r.